はじめに

サラリーマンは給料から 所得税・住民税が 毎月差し引かれていますが、税金の仕組みを理解すると、個人でも節税をして手取り収入を増やせることがあります。

しかし、 節税方法には適用要件があるので、それぞれしっかりと確認をしておく必要があります。

今回、サラリーマンでも利用できる10種類の節税方法の概要についてご紹介させていただきます。

自分でも活用できる制度があれば参考にしていただき積極的に活用し、手取り収入アップに役立ててくださいね。

※所要時間3分

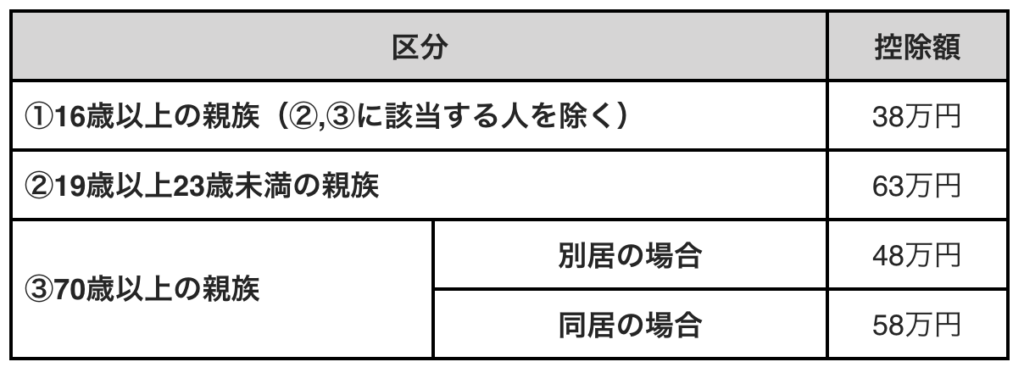

❶扶養控除

子や親など控除対象の扶養親族がいる場合は、控除を受けることができます。

控除対象の扶養親族に該当する人の範囲は以下の要件にすべて該当する人です。

・その年の12月31日の時点で16歳以上であること

・配偶者以外の親族であること

・納税者と生計を一つにしていること

・年間の合計所得金額が48万円以下 (給与のみの場合は103万円以下)であること

・青色申告者の事業専従者としてその年給料を受け取っていないこと、または、白色申告者の事業専従者でないこと

具体的な控除額

なお、年齢に関してはその年の12月31日時点での年齢です。

・老人扶養親族の場合、病気で入院しているなどの理由で納税者と別居となり、その期間が1年以上の長期にわたるものであっても同居として扱うことができます 。

・ただし、老人ホームに入所している場合は、居所は老人ホームとなり、同居扱いとはなりません。

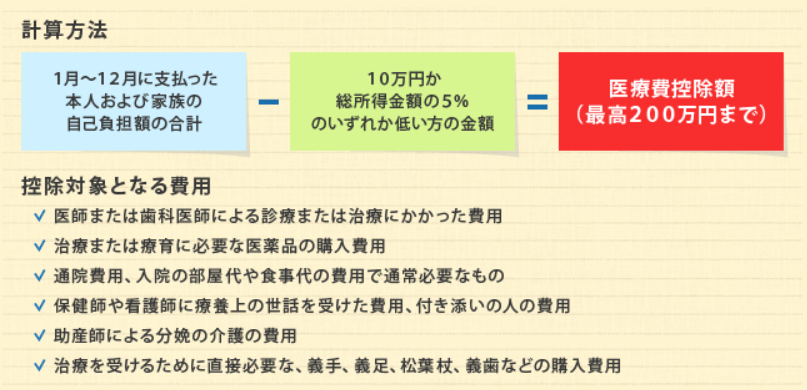

❷医療費控除

納税者がその年の1月1日から12月31日の間に自分または、自分と生計を一つにする配偶者や親族のために支払った医療費が、一定額を超える場合、所得控除の対象です。

控除対象の医療費には、出産費用や入院費用なども含めることができます。なお、未払いの医療費があるときは、実際に支払った年の医療費控除となるので注意が必要です。

❸セルフメディケーション税制

・薬局やドラッグストアなど、自分で選び、対面で購入できるOTC医薬品を購入費用のうち、1万2,000円を超える部分が所得控除の対象です。

・所得控除の上限は8万8,000円です。

セルフメディケーション税制は、自分自身で健康管理を行い、軽い症状ならOTC医薬品を利用して健康を管理するセルフケアを推進することが目的です。そのため、セルフメディケーション税制を利用するとき、予防接種や健康診断の受診など、健康のための取り組みを行っていることが要件です。

なお、先述の医療費控除とセルフメディケーション税制は併用できないので注意

❹地震保険料控除

納税者、または納税者と生計を一つにしている配偶者や、そのほかの親族が所有している居住用の建物や家財を保険の対象とする地震保険の保険料は地震保険料控除の対象です。

❺生命保険料控除

生命保険料などを支払っている場合は所得控除を受けられます。

所得控除を受けられる項目は次のとおりです。

生命保険料控除

→死亡・高度障がいなど万が一に備える生命保険の保険料

個人年金保険料控除

→個人年金に加入をしたときの保険料(注※満たさなければならない要件有)

介護医療保険料控除

→入院・通院・介護などを保障する医療保険や介護保険に支払う保険料

また、3つの控除は契約日が2012年(平成24年)1月1日以降か 2011年(平成23年)12月31日以前かで控除額が異なります。

生命保険料控除、個人年金保険料控除、介護医療保険料控除それぞれ上記控除額が適用となるので、最大12万円の控除を受けられます。

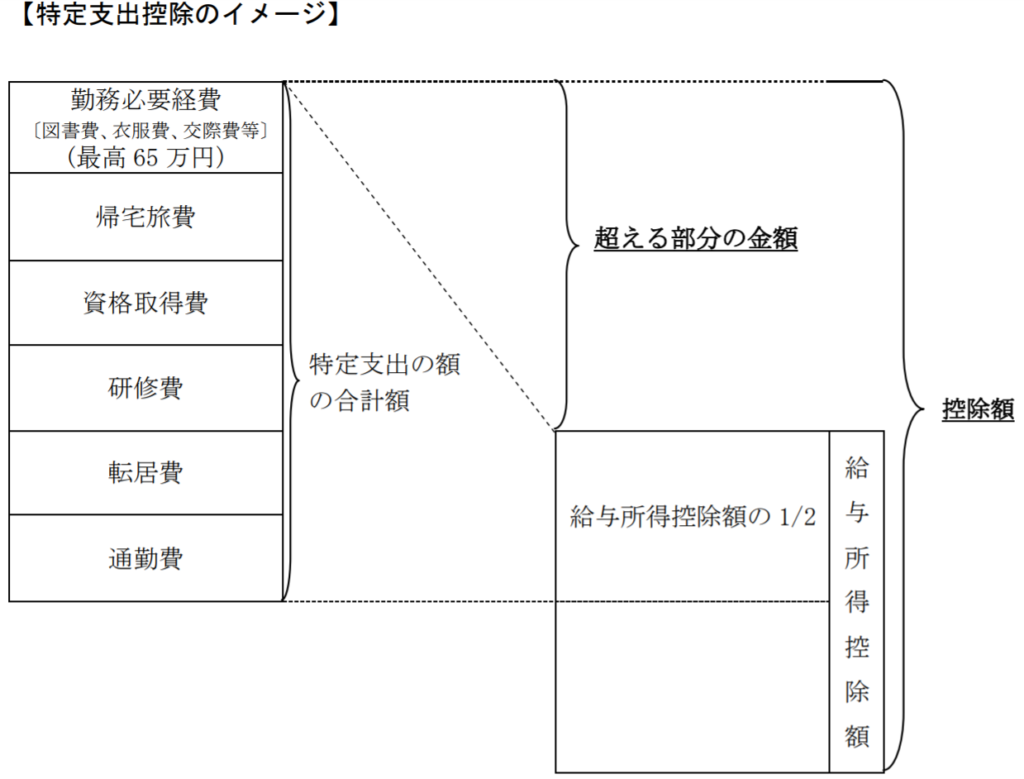

❻ 特定支出控除

サラリーマンのような給与所得者でも、仕事に関連する以下の項目で自己負担が一定額を超えると特定支出控除を受けられます。

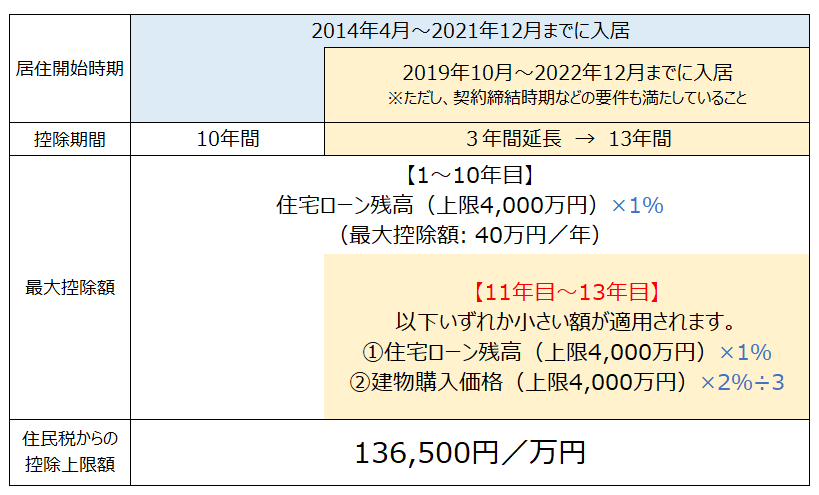

❼ 住宅ローン控除

マイホームの購入やリフォームのために、住宅ローンを利用して一定の要件を満たした場合に、所得税と住民税の一部が控除される制度です。

住宅ローン控除を受けるための要件

・住宅ローンを利用して購入する物件であること

・床面積が50平米以上

・借入金の返済期間が10年以上

・住宅ローンを利用する人の年収が3,000万円以下

・年間で最大40万円

・最長で約10年間(※)

・年末残高の1% を所得税や住民税から控除できます

この要件をすべて満たす必要があります

❽ 確定拠出年金 [個人型(iDeCo)・企業型DC]

確定拠出年金は老後の資産形成を目的とした自助努力の制度です。毎月積み立てながら、あらかじめ用意された運用商品を自分で選んで60歳まで運用していく制度です。

個人型(iDeCo)と企業型DCがあります 個人型(iDeCo)は自分の老後のために自分で掛金を拠出し運用する制度で企業型DCは会社の退職金制度の一つです。

メリット

・掛け金は全額所得控除

・運用益が出ても収益に税金がかからない

・将来、積立てた金額を受け取る際も税制優遇が用意されている

デメリット

・60歳まで引出しができない

・運用手数料がかかる

❾ NISA(少額投資非課税制度)

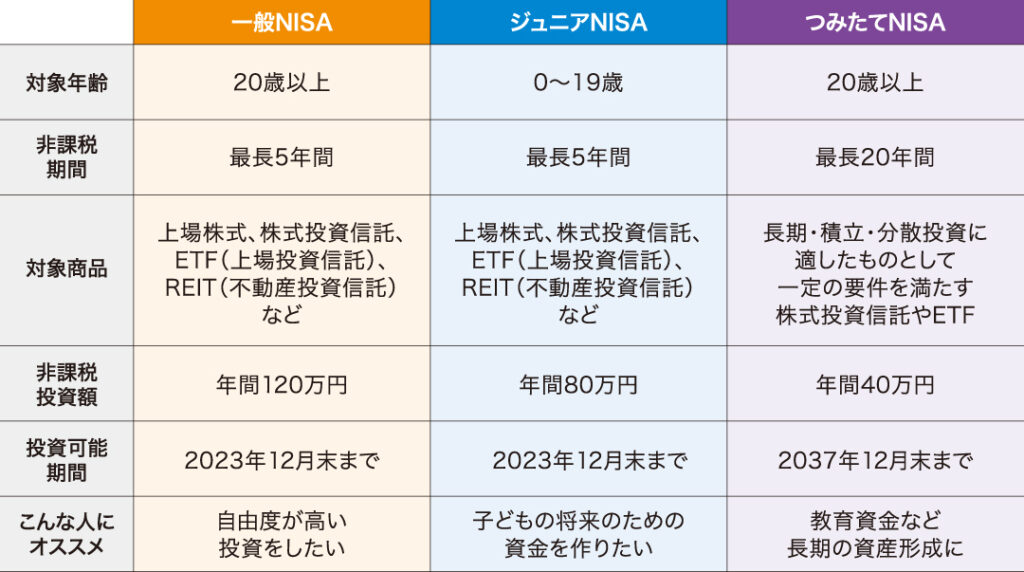

NISAとは少額投資非課税制度のことで、今まで紹介した控除制度とは異なり、NISA口座を利用して運用して得られた収益に税金がかからない(非課税)制度です。 NISAには少額から始められる「つみたてNISA」、自分のタイミングで運用商品が購入できて対象商品も幅広い「NISA」、子や孫のために投資を行う「ジュニアNISA」があり、それぞれの違いは以下のとおりです

なお、2024年からNISA制度が改正され 新しいNISA制度となります 今回ご紹介するのは現行のNISAです。

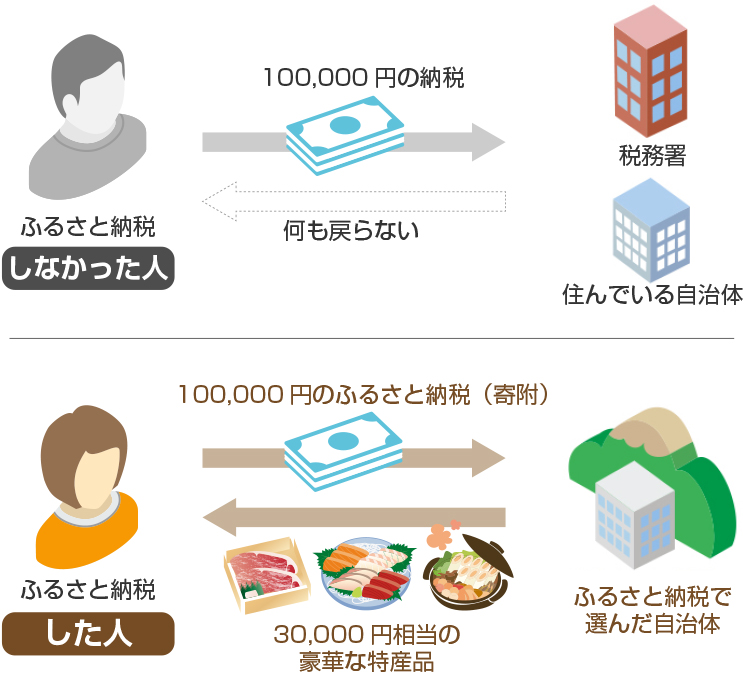

❿ ふるさと納税

ふるさと納税は自分の好きな地方自治体に 寄付をすることで、寄付金控除を受けられる制度です

控除上限額の範囲内であれば、寄付をした金額が翌年の住民税額から控除されます。

ふるさと納税の仕組みとしては、翌年の住民税を前払いしているため、実質節税効果はありません。

しかし、寄付をした金額に応じて自己負担2,000円で、地方自治体から寄付額の最大3割相当の名産品などが手元に届くので、お得な制度といえます。

さいごに

❶ 扶養控除

❷ 医療費控除

❸ セルフメディケーション税制

❹ 地震保険料控除

❺ 生命保険料控除

❻ 特定支出控除

❼ 住宅ローン控除

❽ 確定拠出年金

❾ NISA

❿ ふるさと納税

手取り額を少しでも増やしたいと考えている サラリーマンは、今回ご紹介した医療費控除や ふるさと納税などの節税方法を検討してみましょう。

納める税金が減ると手取り額が増え、自由に使えるお金も増えます。

そのお金を教育費や老後資金、資産運用に充てて、将来に備えることも可能です。

まずは節税制度を使ってできるところから自分の手取り額を増やしてみてはいかがでしょうか。

投稿をご覧いただき ありがとうございました。